03-21 17:07

去年年底,老南在公众号上,做了个好玩的事——家庭保单体检(为保单体检 确认自己花对了钱)。

方式很简单,提供部分信息,如年龄、收入、资产、房贷余额等,以及购买的保单。

老南找了几个老保险,帮客人把保单归类、整理,做个简单分析。

文章发出去后,一个多小时,就征集到100个家庭,之后半个月,我们忙成了狗。

这100个家庭,保单最少的1份,最多的47份。最古老的是90年代泛黄的保单,也有新近的网红保险。

但客观的说,越分析,心情越沉重,也越来越理解,为何总有人说,保险是骗人的。

先说几个真实案例(隐私考虑,部分内容适当调整):

A家庭

买了30多份保单,三口之家一年交保费60多万,看上去很牛逼吧?

实际上,如家庭成员过世,保险赔付,仅为自己已交的保费。罹患重大疾病,只能赔50万。如果住院了,但恰巧不符合重疾的赔付标准,一分钱赔偿都没有。

关键A家庭还自我感觉良好,认为自己既然交了这么多钱,保险买的肯定非常好。

B家庭

年收入30多万,200多万房贷,二胎。前几年跟风,买了一堆海外保险,年缴保费近6万,差不多家庭收入的20%。

这两年收入有点紧,几乎存不下钱,财务压力越来越大。

C家庭

自己在网上买的保险,配的也还凑合。但体检中,部分指标有异常,完全不知道买保险前要做健康告知。

未来一旦出险,很有可能因此,被保险公司拒绝赔付。

D家庭

亲戚去做保险了,碍于情面,买了一堆。表面看,覆盖面很齐全,什么都有。

但细细一看,要不是保额不足,要不是保额共用,真遇到事,完全扛不住。

这100个家庭看下来,大部分都有这样那样的问题。以后真到了需要赔付的时候,和自己预期的不一样,难免认为保险都是骗人的。

仅有3个家庭,保险配置的是真好。家庭风险完美覆盖,买的产品也非常有针对性。

问了下,无一例外,自己研究了好几个月,才动的手。

所以,一方面,当下保险行业的销售群体,洗脑式培训+收入论英雄+考核清退制,这样的环境下,发生大量销售误导,并不奇怪。

所以,看看不少保险销售人员的朋友圈,不是蒙,就是骗。

要不胡说八道,贩卖焦虑:

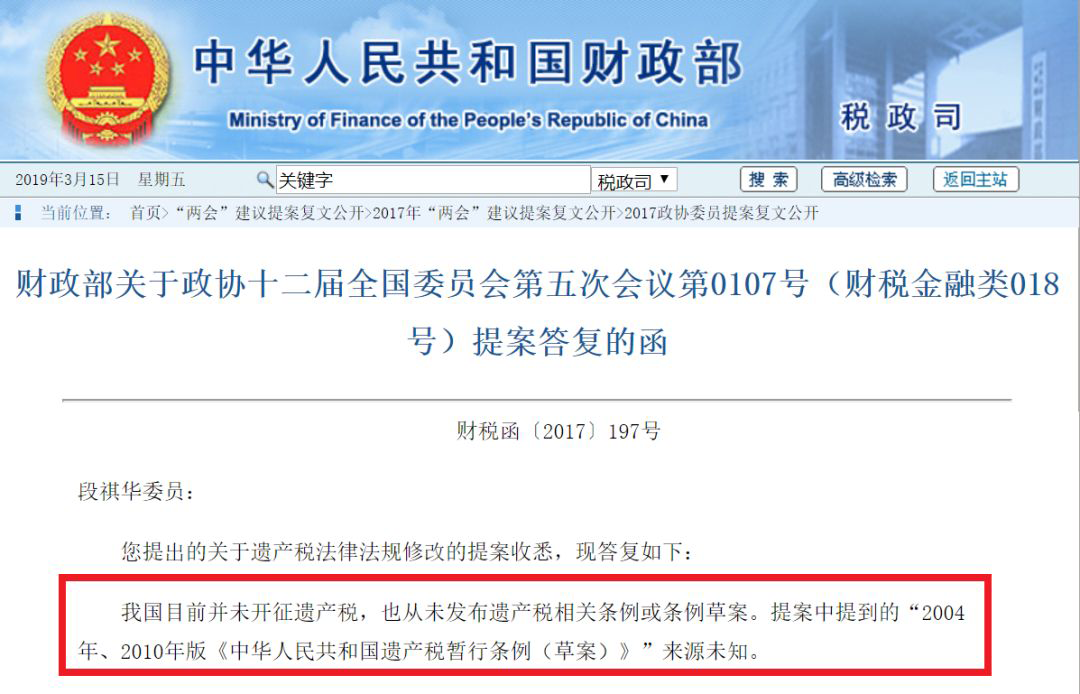

财政部早就辟谣过,从来就没有遗产税草案:

要不把保险当理财卖,还把收益率吹到天上:

实际上,18年2倍,年化收益率3.93%,39年6倍,年化收益4.7%。

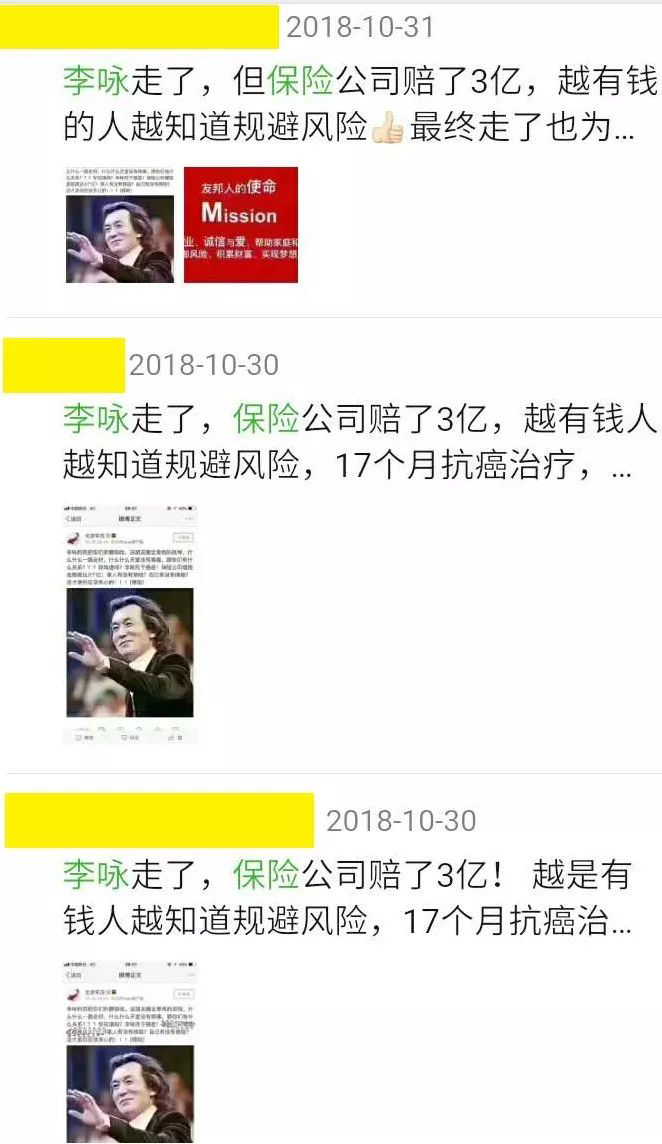

要不只要死个名人,就是各种侧热点,编故事,“死亡推销”:

蹭热点就算了,还编造个赔3亿的假新闻。

但对于保险条款的正确解读,客户家庭风险敞口分析,个性化产品配置,这种需要长期积累的,往往他们并不在行。

另一方面,源于保险产品的复杂性,非专业人员,真看不懂,很容易产生误解。

如“心脏瓣膜手术”,必须要实施“开胸手术”,才属于重疾险赔付范围。

但随着医学发展,目前大部分是 “微创手术”,这种手术方式,一般重疾险是不能赔付的。

如果老百姓一开始没注意这个细节,最后发现保险赔不了,肯定又认为保险是骗子。

此外,这两年,互联网自媒体崛起后,不但没增加透明度,反而增加了噪音。

如不少网红,在流量文章后,发个保险购买二维码,不少粉丝就跟着去买。

可是,别说保险条款几乎没看过,是否适合自己也没考虑过,连健康告知都没做。以后真到了理赔时,各种后遗症。

不过网红早就拿过提成了,谁管这些事。

有些连监管都看不下去,如不管三七二十一,说客人买的保险不好,退保了买自己代销的。但退保实际上非常复杂,特别是一旦健康有异常,有可能新保单会有问题。

说白了,保险,本质上属于逆人性产品,不能按顺人性的思维去理解。

而部分销售,正是顺从了消费者的思维,过度包装产品宣传。

最终,因为“想要的”和“真实的”差距过大,产生各种麻烦。

而保险一旦买错,尤其是大额保费那些,纠错成本,会非常的高。

所以,老南再三奉劝:

1、保险很重要,值得买。但千万别”看“收益买保险。

2、切记在经济能力范围内,优先覆盖“病”和“死”引发的,家庭风险敞口。

3、要不找个专业的、值得信任的理财师,咨询清楚;要不自己花时间,研究清楚。

4、记住,一切以白纸黑字的保险合同为准。而不是广告,和销售的口头承诺。尤其要知道,保险是消费品、保险不是万能的。

5、保险配置不建议拖延,每次体检,都会终止你购买保险的可能。

6、如健康所限,买不了保险,千万别硬上。把买保险的钱,花到体检和健身上。

7、保险一旦买错,纠错成本,远超你的想象。

8、海外保险,没大几百万、上千万金融资产,真不建议去折腾。

1七成股票亏,九成基金赚,为什...02-16

2服务流程:追逐安全感和满意度02-22

3投资日本房产到底能赚多少钱03-21

4“石榴询财”能提供什么样的服...02-17

5为什么体检,我不用真名02-20

6“十问”与“十答” 全面的了解...02-22

7中产海外理财?小心被当“凯子...02-22

8人民币不跌反涨,去香港买保险...02-22

9信用时代来了 你以为自己屁股干...02-22

10东南亚买房 最后的忠告03-21